Qzone

Qzone

微博

微博

微信

微信

钛白粉,化名二氧化钛,具有高折射率、粒度分布理想、遮盖力和着色力良好等优点,广泛应用于涂料、橡胶、塑料、造纸、印刷油墨、日用化工、电子工业、微机电和环保工业。

按照使用目的的不同,钛白粉可以分为颜料级(以白色颜料为主要使用目的)和非颜料级(以纯度为主要使用目的)钛白粉。其中,根据结晶形态,颜料级钛白粉又分为锐钛型钛白粉(简称A型)和金红石型钛白粉(简称R型)两类;锐钛型钛白粉主要用于室内涂料、油墨、橡胶、玻璃、化妆品、肥皂、塑料和造纸等领域;

金红石型钛白粉比锐钛型钛白粉具有更好的耐候性和遮盖力,主要用于高级室外涂料、有光乳胶涂料、塑料、有较高消色力和耐候要求的橡胶材料、高级纸张涂层等领域。

此外,按照使用用途,非颜料级钛白粉也可以分为搪瓷级钛白粉、电焊条级钛白粉、陶瓷级钛白粉、电子级钛白粉等多种类型。根据中国化工报数据,2021年国内钛白粉产量379万吨,其中金红石型产品占比82.5%,锐钛型产品占比为13.0%,非颜料级和其他类型产品比为4.5%。

钛是地壳中分布最广和丰度较高的元素之一,占地壳重量的0.61%,位居第9位。钛化学活性强,自然界中没有单质钛存在,易与氧结合,矿物中钛主要以TiO2和钛酸盐形式存在,常与铁共生,形成各类矿物,单是TiO2含量超过1%的矿物就超过140种,其中有工业价值的仅10余种,主要为金红石、钛铁矿、钛磁铁矿、锐钛矿、白钛矿、钙钛矿等。

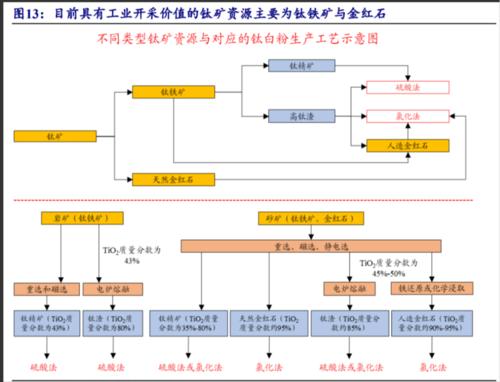

然而,由于钛资源的经济价值和开采潜力高度依赖于矿物的品质,目前具有工业开采价值的钛矿资源主要为钛铁矿与金红石。

其中:

(1)钛铁矿:钛铁矿分为岩矿和砂矿,从岩矿中选出的钛精矿中TiO2品位一般为42%-48%,而从砂矿中选出的钛精矿TiO2品位可超过50%。钛铁矿是目前最主要的钛矿资源,可以直接作为硫酸法钛白粉的原料,但该工艺会产生大量的硫酸亚铁盐,造成较大的环境压力并浪费大量的铁资源。

为了充分利用钛铁矿中的铁,许多冶炼厂以钛铁矿为原料进行电炉冶炼,得到生铁和高钛渣,之后高钛渣再作为硫酸法或氯化法生产钛白粉的原料。

(2)金红石:金红石是钛矿中分布最广的砂矿矿物之一,品位较高,TiO2含量一般高于2%,同时含有Fe、Mg、Al、Si、Ca等杂质元素,通过重选、磁选、浮选、电选和酸浸等方法进行选矿后可获得TiO2含量为95%-99%的高品位精矿,进而用于制取钛白粉、海绵钛、四氯化钛等产品。

虽然金红石资源较为优质,但天然金红石储量相对较少,难以满足生产需求,因此需要大量生产人造金红石(也称合成金红石)作为替代品。当前,主流厂商多以钛铁矿或高钛渣为原材料,采用硫酸浸出法、盐酸浸出法、选择氯化法、还原锈蚀法等方法生产人工金红石。

全球钛矿资源以钛铁矿为主,集中分布于中国、澳大利亚、印度等国家。根据USGS数据,截至2021年全球钛矿资源储量合计约7.49亿吨(以TiO2计),其中钛铁矿与金红石资源储量分别7.0亿吨、0.49亿吨,分别占比93.41%、6.59%。

分地区来看,全球钛矿资源主要分布在中国、澳大利亚、印度等国家,其中中国钛矿资源最为丰富,合计储量2.3亿吨,占比达到30.7%。

从钛矿产量来看,2021年全球钛矿产量主要来源于中国、南非与莫桑比克。根据USGS数据,2021年全球钛矿产量(以TiO2计)合计904万吨,其中中国、南非、莫桑比克产量分别达到300万吨、109万吨、97.9万吨,分别占比33.2%、12.1%、10.8%。

此外,作为钛铁矿与金红石以外的重要补充,根据《2021年中国钛工业发展报告》数据,2021年全球富钛料(包括钛渣和人造金红石)产量合计达到131万吨(以TiO2计),其中南非、加拿大、澳大利亚与挪威分别占比30%、45%、13%、12%。

我国为全球钛白粉主要生产国,钛白粉产能占据全球半壁江山

国内钛白粉产能占据全球半壁江山。根据百川盈孚及中核钛白公司公告数据,2017年至今国内钛白粉产能逐步增加,其产能占全球比重也总体呈现上升趋势。

截至2021年,国内钛白粉总产能达到459万吨,占全球钛白粉产能比重达到53.9%。海外钛白粉产能主要集中于美国与德国。根据USGS数据,2021年全球钛白粉产能地区分布方面,除中国外,美国、德国产能排名前二,钛白粉产能全球占比分别达到16%、6%。此外,英国、日本、墨西哥、澳大利亚等国家钛白粉产能排名也相对居前。

国内钛白粉生产以中小企业为主,行业集中度仍有进一步提升空间

国内钛白粉行业集中度较低,产能CR6为49%。根据百川盈孚数据,截至2022年11月,国内钛白粉产能前六名分别为龙佰集团、中核钛白、山东东佳集团、金海钛业、南京钛白与裕兴化工,总产能达到238万吨/年,产能CR6为49%。

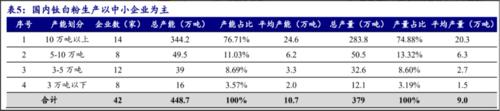

国内钛白粉生产以中小企业为主,未来行业集中度有望进一步提升。根据陈钢等(2022年)发布的《2021年中国钛白粉行业经济运行分析及未来发展》,截至2021年,国内钛白粉行业具有正常生产条件的全流程生产企业共计42家,总产能达到448.7万吨/年。

其中,生产企业多以中小企业为主,钛白粉产能低于10万吨/年的企业数量达到28家,占比66.67%。展望未来,我们认为未来伴随行业中小企业落后产能的逐步出清,国内钛白粉行业集中度有望进一步提升。

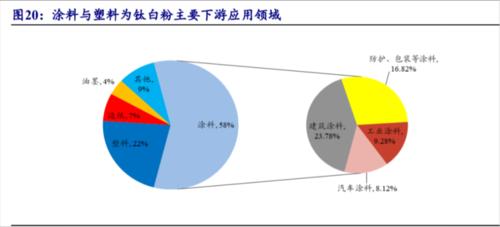

涂料与塑料行业为钛白粉主要的下游应用领域。根据公司2021年年报,全球钛白粉产品消费结构中,涂料、塑料为前两大需求来源,占比分别达到58%、22%。其中,在涂料方面,建筑涂料作为最大的应用领域,占钛白粉总需求的23.78%。

下游需求疲软,钛白粉行业现处于景气低点。2017年至2021年间,国内钛白粉表观消费量稳中有升,年消费量由226万吨逐步增加至256万吨,年均复合增速达到3.13%。2022年以来,受宏观经济增速放缓及地产行业景气度下滑影响,国内钛白粉下游需求萎靡,1至11月表观消费量205万吨,同比下降13.4%。

中央经济工作会议奠定2023年国内经济稳增长基调。12月14日中共中央、国务院印发了《扩大内需战略规划纲要(2022-2035年)》,并发出通知,要求各地区各部门结合实际认真贯彻落实。

纲要提出,坚定实施扩大内需战略、培育完整内需体系,是加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局的必然选择,是促进我国长远发展和长治久安的战略决策。

同时,据央视新闻消息,中央经济工作会议12月15日至16日在北京举行,会议要求2023年要坚持稳字当头、稳中求进,继续实施积极的财政政策和稳健的货币政策,加大宏观政策调控力度,加强各类政策协调配合,形成共促高质量发展合力。展望未来,我们认为伴随疫情防控政策的逐步优化与稳增长政策的持续发力,国内宏观经济有望迎来复苏,钛白粉下游需求也有望逐渐回暖。

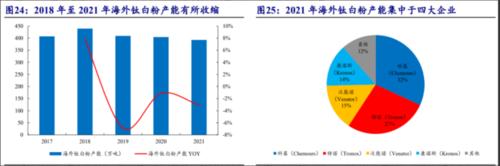

海外钛白粉成本承压,整体产能有所收缩。相较于国内,海外钛白粉生产企业的原材料、能源与动力、人工等成本处于较高水平,同时也面临着更加严格的环保监管政策。

在此背景下,近年来海外钛白粉整体产能有所收缩。例如,康诺斯预计在2021年初关闭位于德国Leverkusen工厂的3.5万吨硫酸法钛白粉生产线。同时根据SMM消息,2022年以来伴随能源危机的持续发酵,欧洲当地多种化工品面临减产停产局面,钛白粉行业产能最低降至总负荷的20%。

中国为全球海绵钛最大生产国,2021年产量占比约六成

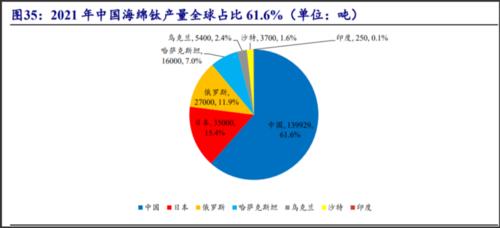

2021年全球海绵钛产量22.73万吨,中国占比约六成。根据《2021年中国钛工业发展报告》数据,2021年全球海绵钛产量合计22.73万吨,同比增长0.5%,其中中国、日本、俄罗斯作为前三大生产国,产量分别为13.99万吨、3.5万吨、2.7万吨,分别占比61.6%、15.4%、11.9%。

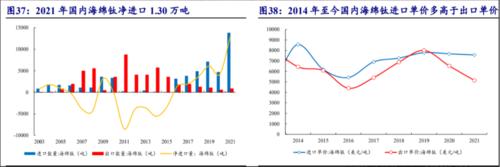

国内海绵钛仍有部分高端产品依赖进口,2021年净进口量1.30万吨尽管国内海绵钛产量稳步增长,但海绵钛品质尚有所欠缺,产品结构偏中低端,仍有部分高端海绵钛依赖进口。

根据Wind数据,2021年国内海绵钛进口13835吨、出口841吨,净进口12994吨。同时,从进出口单价来看,2014年至今国内海绵钛进口单价多高于出口单价,截至2021年进出口单价分别为7568美元/吨、5138美元/吨。

从国内钛材消费结构来看,化工行业为最大需求来源,2021年占比达到47.08%。根据《2021年中国钛工业发展报告》数据,2021年国内钛材消费结构中,化工与航空航天作为前两大应用领域,消费量分别达到5.86万吨、2.45万吨,分别占比47.08%、18.04%。

化工与航空航天行业蓬勃发展,为国内钛材需求贡献主要增量

分领域来看,化工与航空航天领域为国内钛材需求贡献主要增量。根据2015-2021年《中国钛工业发展报告》,2015年至2021年间国内化工与航空航天领域钛材消费量分别由1.95万吨、0.69万吨逐步提升至5.96、2.45万吨,年均复合增速分别达到20.14%、21.84%,二者为国内钛材需求贡献主要增量。

在航空方面,钛材是飞机结构和发动机的主要材料之一。其中,钛材在发动机上主要用于风扇叶片、压气机叶片、盘、轴和机匣,在飞机结构中主要用于骨架、蒙皮、机身隔框、起落架、防火壁、机翼、尾翼、纵梁、舱盖、倍加器、龙骨、速动制动闸、停机装置、紧固件、前机轮、拱形架、襟翼滑轨、复板、路标灯和信号板等。

在航空领域,钛材的应用具有诸多优势:(1)减轻结构重量、提高结构效率;(2)耐高温性能优越;(3)符合与复合材料相匹配的要求;(4)符合高抗蚀性和长寿命的要求。

钛材具备密度小、比强度高、导热系数低、耐高温低温性能好、耐腐蚀能力强、生物相容性好等诸多优越性能,应用范围广阔。2015年至2021年间国内钛材消费量由4.37万吨持续增长至12.45万吨,年均复合增速达到19.05%。

其中,2020-2021年国内钛材消费量分别达到9.36、12.45万吨,分别同比增长35.94%、32.98%。未来伴随以化工、航空航天为代表的终端需求加速释放,上游海绵钛行业或将充分受益。