Qzone

Qzone

微博

微博

微信

微信

海外业务拓展,是大多数企业出海布局的下一步,也是全球零售的趋势性场景。在三月的SHOPTALK展会上,SHOPLINE展位的工作人员向往来的观众讲解演示了一套POS系统与线上零售的结合,并宣布了他们Unified Commerce统一零售的野心与应用方案。

品牌工厂在对话更多国内独立站商家后,发现不只是多渠道零售塑造的机遇让人惊喜,市场数据也展示了DTC赛道的变化。查阅电商建站权威数据库Store Leads,数据显示在过去90天里,有1601家商家从其他电子商务平台迁移到SHOPLINE,其中有659家来自目前的建站SaaS龙头。

一、潮起之时,谁在迁移?

李哥是国内较早一批做独立站的跨境卖家,那时的跨境“遍地生金”。在供应链和渠道操盘越来越专业化后,2020年李哥服装品牌的营收突破了10亿,但随着经营规模的急剧扩张,问题接踵而来。

服饰行业竞争越发激烈,产品更新迭代周期变短,营收不增反降……这是红利步入长尾期卖家的普遍存在无力感。他们依然迫切需要营收和持续增长,怎么挤出海绵里的水,寻觅能切实“为转化再加一把劲”的动力,2022年11月,李哥决心迁站。

同样打算迁站的还有Frank,90后的他是纺织DTC品牌创始人,短短两年多的创业已经拿到两轮融资,按照这个火箭速度,是时候规划一条IPO之路。

摆在面前的现实问题:成为独立品牌的关键一步就是需要摆脱对单一平台、单一销售渠道的依赖,Frank要尽快把鸡蛋分散到不同篮子里去——用他的话说:让价值回归品牌,多货架分散风险。

在一场深圳出海沙龙中,Frank和饰品出海元老王总聊到了一起。

因为品牌自建系统有过高的成本投入且稳定性堪忧,且技术团队成本溢出,王总最大的品牌站决定回到SaaS上发展,企业迫切在市面上寻找一个服务体系和风险体系更可控、专业性不逊于自有团队的合作伙伴。

李哥是最先完成站点迁移的,指向非常明确——他需要一个"产品更理解流量转化、反应更快服务更好,转化率和客户数据产品有支撑"的解决方案。经过了一段时间的纠结后,将部分站点迁移到了SHOPLINE。

“媒体隐私政策的变化让数据流量归因变得不够准确,当时SHOPLINE的归因上报更加准确的产品在我们圈子里有很多讨论。”

李哥表示,在迁移之前,他还有点顾虑到底能不能适应,但后来证明顾虑是多余的,经过几年的打磨,SHOPLINE对于卖家需求的洞察和服务已经非常顺畅。

“它本身是更本土化的平台,各种功能服务,让人感觉很舒服,更重要的是,销量再次获得了增长。”

Frank和王总也陆续搬了过来,除了产品的需求满足,他们的决定也考虑到了服务水准。之前,团队就抱怨过一些非本土平台团队关键时刻“找不到人,说不上话”。

品牌工厂在走访中发现,这样迁移的例子并非少数,有大量卖家在主动离开之前所用的SaaS平台,并且很多都不约而同的选择了SHOPLINE。

电商建站SaaS行业一超多强的格局在逐渐改变,品牌独立站“迁移潮”正在奔涌,看似平静的表面下,分明暗流涌动,记者深入探寻这种“迁移潮”背后的原因,发现这又是一个“屠龙者成为恶龙,勇者再次出现”的经典故事。

二、建站SaaS不能只有唯一选择

在全球电商市场上,亚马逊是当之无愧的霸主,它搭建了一个平台,让成千上万的商家可以在上面尽情展示自己,演绎出数之不尽的暴富故事,然而随着体量的增长,亚马逊也开始显现出大平台的姿态,为了能在亚马逊开店,商家不得不容忍严厉的规则,以及相对较高的服务费率。

有恶龙就会有屠龙勇者,但意想不到的是,跟亚马逊掰手腕的不是另一个电商平台,而是一家为商户提供建站服务的SaaS企业,它的创始人曾说:亚马逊试图建立一个帝国,我要做的,是为那些反抗亚马逊的人提供一个军火库,这个比喻很生动,最终做的也很成功。

2020年,该SaaS企业平台上的GMV(商品交易总额)超过eBay,正式成为美国电商市场的第二极,2023年,GMV达到2359亿美元,尽管还未达到亚马逊交易额的一半,但它无疑为数百万商家开辟了一条成功的新路线。

历史是一个轮回,亚马逊做大后建立电商霸权,该SaaS平台做大后也逐渐在独立站行业形成垄断之势。数据显示,其营收附加率(每100美金商家GMV给该公司贡献的收入比例)已从2020年的2.45%增长到2023年的2.99%。

简单而言,同样的销售额,商家需要支付给平台的费用在增加,这一方面是价格提升的举措,一方面是扩大增值服务的范围——将合作伙伴的表外收入,通过自己的议价能力和技术手段,变为自己的营收和利润。

近年来该SaaS企业对商家的服务战略也在逐渐调整,这从营收结构上就可窥见一二。其营收来源分为两大类——订阅服务收入和商户服务收入,在2017年,两类收入占比基本持平,比例为54%: 46%,到2022年,商户服务已成为公司营收的主要来源,比例变为73% : 27%。

所谓订阅服务收入,就是商家使用各档服务工具包产生的按期(月或年)缴纳的订阅费用,是一个建站SaaS平台的基础业务,由商家数量和订阅费多少而定;商户服务收入构成则相对复杂,包括支付手续费、交易费,以及物流服务、贷款利息等,其中手续费和交易费都属于支付业务,简单来说,就是对商家的每一笔交易额的抽成。

这种营收结构上的变化,使该SaaS企业与其说是“淘宝”一样的电商公司,倒不如说是类似“支付宝”的金融企业。

2022年,随着欧美放开疫情管控,线下经济复苏,叠加全球经济衰退,消费市场萎缩,该SaaS平台业绩增长放缓,为了扭转局面开始采取一系列方式增加营收,商家所承受的压力再次增长。

订阅服务上,在2023年1月,宣布全面进行涨价;商户服务上,则让更多商家使用自己的支付软件。如果商家使用第三方支付渠道,除了需向这些渠道支付手续费外,该平台还会向商家收取0.6%-2%的费用,也就是交易费的来源,2023年,使用其自有支付软件的交易额达1370亿美元,占比交易总额的58%,同比增长54 %,远超交易总额20%的增长幅度。

这两年该SaaS平台的商家数量增长缓慢,想要继续提高营收,只能增加对存量商户的费用收取,综合成本被动提升,这也是“迁移潮”出现的原因之一。

如今,该建站SaaS平台已成长为一颗擎天巨树,留下的阴影不只覆盖了商家,还有产业链上的插件、支付、流量平台等合作伙伴,持续加大的压力让他们难以负担,品牌工厂了解到,业界很多上下游服务商私下对于逐步形成的垄断感到担忧。

本质上,建站工具属于软件toB服务行业,工具本身在高强度研发投入下是没有门槛的,与中国跨境独立站的技术选择相比,从国际市场上看,与交易相关的营销云、电商云业务软件还有很多的其它选择,Magento、Salesforce、BigCommerce等公司虽然没有进入中国市场,但是在国际上仍然是领先的市场份额,各自能够服务好一批客户的需求;To B行业的竞争力,从来都是谁能够更贴近客户、听懂需求,更快满足需求。

三、关注需求走对路

中国卖家有独立站出海需求,而建站SaaS已经被证明可以涌现巨头,这一机会不会只属于一家企业,一些后来者也开始迎头赶上。这其中的代表是开头提到的SHOPLINE。

进入内地市场后,SHOPLINE利用国内电商人才研发红利投资设立了大规模的研发中心,并且结合本地商家出海的需求与特征,耗时一年半打造一套最适用的系统,几乎从0到1,包括建站、选品,到营销、物流,再到支付收款等全流程进行了精细重构。

机会留给有准备的入局者,对本地商家需求的洞察和理解就是最好的准备。

对于中小型电商企业来说,SaaS的优势在于标准化、即插可用的电商功能的丰富度和完整性,业务场景需要的能力支撑能够无代码、低代码交付闭环,但是随着业务快速增长,业务场景开始越来越丰富、客户运营,营销转化的千人千面、商品和订单管理的自动化,以及各种独特的业务场景,大的企业逐步会长出很多独立和个性化的需求,而自持的技术团队可以在标准、稳定的技术架构上进行“百花齐放”的应用开发;

根据美国电商咨询公司RMW Commerce Consulting近期针对中大型零售商家的一项调研显示,在考察电商技术栈的关键要素中,除总运营成本、系统稳定性及支付灵活度外,最大的决策要素就是技术平台是否能够提供足够的可定制可开放能力,来满足企业未来长期演进的弹性需求,将系统连接、自研应用的部署上进行充分配合;除完善已充分商用的定制化和接口能力外,在大型商家的定制化需求上,SHOPLINE背靠强大的研发能力,能够与商家自研团队进行紧密协作沟通、满足需求的同时进行技术落地方案的共研共创。

根据第三方数据显示,颇受资本青睐的定制化出海品牌,曾经最大的自建站卖家、颇受业内资本追捧的出海饰品品牌在2023年迁移到SHOPLINE,他看重的就是SHOPLINEDev平台具有开放接口进行前端定制开发、私有化应用开发,来满足独特的用户体验设计和业务流程设计的能力。

本土化的业务理解力和创新,也体现在一些细致的用户体验上。

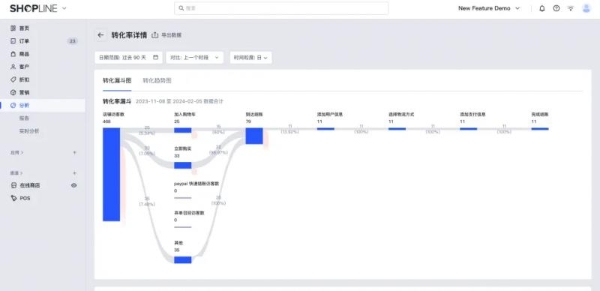

往往海外品牌商因为流量属性,对流量转化的细节没有跨境卖家那么关注,因此在电商最重要的转化率漏斗上,颗粒度就比较粗放,而SHOPLINE在这里就能给客户更加细致的仪表盘来指导运营。

SaaS是需要长期投入的行业,SHOPLINE一直保持着千人以上规模的研发团队,去持续迭代更新产品,使其在产品力在过去几年快速进步,也支撑了SHOPLINE的国际化扩张,到西方主流市场去掰手腕。

过去行业会比较在乎插件生态,对平台产品力评估的刻板认知就是比较应用数量。

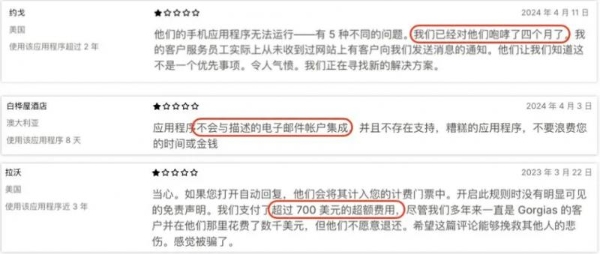

“应用太多也是个问题,一方面有选择困难症、重复收费,另外一方面第三方开发的应用缺乏治理,会带来网站加载速度、数据安全的问题,出了问题找不到人”,某平台app store上类似的评论并不鲜见。

一位经营独立站多年的品牌商就表示,插件使用数在50-80个,中小型商家30个旧绰绰有余,成千上万插件市场里90%以上的插件几乎永远也不会用到。

安装太多插件,独立站加载速度变慢。尤其是黑五、圣诞节等节庆,非常影响消费者体验和店铺转化。

对于这种实际痛点的观察,让SHOPLINE选择了一条厚积薄发的道路——在拓展应用合作的同时,对关键营销向的插件进行自研。

自研插件通过统一的治理和代码规范,不会拖累网站加载速度。据测算,搬迁到SHOPLINE的独立站加载平均加速一成。

目前SHOPLINE大概有300多款插件,每一款都是在商家需求以及营销场景中诞生的,自研充分打磨,接入优中择优,满足了绝大部分运营场景所需的功能。

例如,为了减少中国商家头痛的GMC账号被封风险管控,SHOPLINE接入服务全球数十万商家、Google认定最好用的Feed集成工具Simprosys,该插件对于谷歌同步规则的理解力和Feed管理能力远高于同类型插件。

四、在全球市场布局全域零售

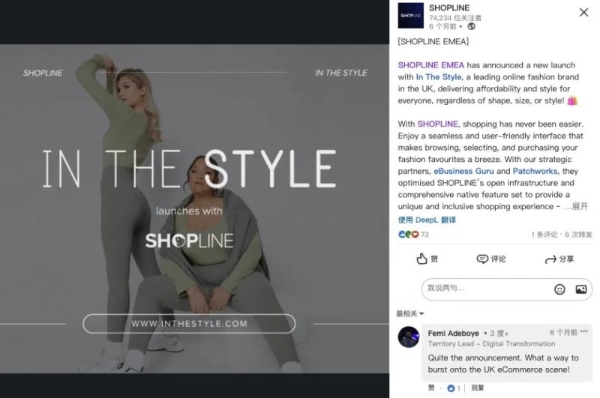

对国际市场的野心让SHOPLINE并未偏安一隅,早在2019年其西欧、北美市场的客户就占到50%,近年也一直积极地在欧美DTC腹地抢滩登陆、跑马圈地。

公开信息显示,近期宣布搬迁到SHOPLINE并获得更好经营业绩的国际品牌已经越来越多——例如In The Style。

这家从英国出征全球的在线时装品牌拥有超400万用户的喜爱,6个月前,In The Style从Magento迁到SHOPLINE,以获得更加开放、对用户更友好的平台和更可靠的团队服务。迁移完成后,店铺峰值交易收入提升了138%,付费广告的转化效率也拉高了146%。

首席执行官贾斯·辛格(Jas Singh) 对SHOPLINE的解决方案给出了极高的评价,他表示:“SHOPLINE综合性的方法、对零售业的深入洞察,再加上直面问题的解决方案,将推动公司业务进入增长战略的下一阶段。”

当然,苛刻且精明的海外老牌DTC对于SaaS平台的选择和迁移是一场大考,不过SHOPLINE极致的产品、服务与生态沉淀,为业绩营收和品牌持续扩张备妥了底气。

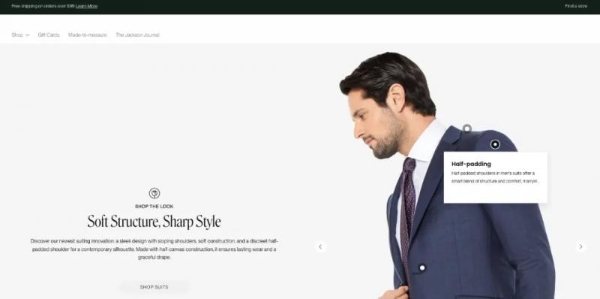

PeterJackson,这家有70多年历史、60多线下家门店的澳洲男装定制服饰品牌在品牌升级战略上,也选择了握手SHOPLINE。据其公开媒体上,公司CMO Nick Jackson发布的信息显示,其独立站上线第一周,在线销售收入就增加了50%,平均订单价值增加了28%。

五、迁移带来高转化的背后是何秘诀?

品牌工厂了解到,基于自有插件的技术栈,SHOPLINE实现了全链路的数据归因,可以针对性记录访客30日的互动行为,能做到更长链路的跟踪与归因,数据的准确驱动转化增效。

不仅如此,全球化基因也为SHOPLINE从生态网络上带来优势。SHOPLINE与Meta、Google、PayPal等巨头伙伴亚太总部联系紧密,深度对接。

去年9月,Meta亚太区副总裁来访SHOPLINE广州研发中心,交流线下转化API(offlineconversion API)的应用情况——这是创新型打通零售商线上下数据的通道,可以进一步增强人群画像捕捉的精准度和算法机器的精确性。据了解,SHOPLINE是全球首家接入Facebook线下转化API的建站平台。

SHOPLINE在国际上所构建出的生态力,还将帮助它在传统零售市场的数字化机遇中拿到主动权。

例如行业热烈讨论的统一整合零售议题,行业人士表示,先锋的出海品牌在追求全渠道的整合,独立站也好,亚马逊电商也罢,都只是品牌零售的一个渠道而已。

这就需要SaaS平台去做整合营销,无论是线上的流量还是线下的生意,都要用独立站来把整个用户运营的周期,包括广告宣传、投流曝光等等,全部整合起来,形成一个新零售的智慧解决方案。

电商SaaS行业的出海,在能力输出的同时,也能将更多的资源和业务能力形成面向跨境卖家的服务能力。目前,SHOPLINE团队在美国市场已经颇具规模,其美国业务负责人Chris是前顶尖DTC品牌AwayTravel的CTO, 在美国DTC圈层颇有影响力。据其透露,SHOPLINE在英国、澳洲的进展给了公司全力推动美国市场的信心。

在产品、服务以及国际化拓展上,品牌出海、以四小龙为代表平台电商在2023年的进步有目共睹,中国积累的供应链优势、工程师红利和电商理解力正在以新的姿态和形象积极进取。

盖世汽车2024-05-08 10:1505-08 10:15

C114中国通信网2024-05-08 09:4105-08 09:41

C114中国通信网2024-05-08 09:4105-08 09:41